玉米期權多種對沖策略剖析

牛市行情下

宏觀面或由多轉空

通過分析宏觀面、供給面、需求面以及庫存等幾大影響因素,我們認為,玉米牛市行情確立,但後期存在幾大利空:一是宏觀正反饋可能很快轉為負反饋帶動玉米下跌;二是國家增加小麥、稻穀的儲備投放以替代飼用玉米需求,疊加玉米進口增加,基本能夠覆蓋國內玉米供需缺口,因此現貨企業套期保值十分必要。我們就玉米基本面分析了兩種套保思路,並採取以下期權交易策略進行套保:

1.買入看跌期權(適用於判斷未來會強勢下跌);

2.買看跌期權+賣看漲期權(適用於判斷在下跌行情中上方存在較大的壓力位);

3.買平值看跌+賣虛值看漲期權+賣虛值看跌期權(適合於判斷上有頂下有底行情)。

後期重點跟踪因素(或指標):玉米、小麥放儲進度;國家進口政策;國內飼料需求增長情況。

商品價格正反饋上漲

圖1是文華商品指數走勢,4月以後大宗商品指數持續上漲,9月略微回調,進入11月後開始加速上漲。大宗商品大幅上漲的原因可以用正反饋理論來解釋。

由於疫情導致經濟停滯,各國央行施行大規模的貨幣寬鬆政策,市場資金充裕,資金開始配置商品多頭,商品價格見底,隨著越來越多的資金配置商品多頭,價格進一步回升,並刺激市場看漲情緒;期貨價格上漲帶動現貨價格上漲,現貨價格上漲進一步加強資金做多的信念,從而形成“正反饋”。

圖1為文華財經大宗商品指數走勢

大宗商品指數國慶節後呈現加速上漲趨勢,多頭主要邏輯有:1.預期歐美會繼續進行財政刺激;2.新冠疫苗明年上半年逐步推廣,明年一季度後,歐美經濟進一步修復,進而增強市場的通脹預期;3.拜登獲選後,中美關係可能緩和;4.我國側重內循環,可能會增強需求側刺激;5.人民幣升值。

後期可能從正反饋變為負反饋

我們分析資金配置多頭的五大邏輯是:第一,歐美進行刺激的力度不會如預期那麼強,美國如果繼續大幅度財政刺激+低利率政策組合,則是重複2017年的故事,會導緻美元大幅貶值,這對美國並無好處,預計溫和刺激的概率更大。第二,本輪新冠疫情直接導致供給端斷崖式下跌,政府貨幣寬鬆主要刺激需求端,因此後期疫苗推廣後需求端保持穩定,供給會快速反彈,給大宗商品帶來壓力,而這也是即使我國側重內循環也很難進一步刺激需求的原因所在。第三,中美關係緩和帶來經濟好轉,但中美很難重回蜜月期。第四,國內由於疫情控制得當,經濟率先復甦,人民幣兌美元匯率升值至6.6左右,如要後期繼續升值5%至6.2—6.3的水平,對外貿毛利潤的影響將是升值幅度乘以貨物周轉率,按照保守估計,人民幣繼續升值5%,外貿毛利率下降幅度可能達道40%。第五,隨著疫苗的推出,“蹺蹺板”效應也可能造成人民幣開始貶值。因此,人民幣進一步升值的壓力極大。

正反饋要持續下去,兩方面的因素必不可少:一是增量資金持續配置商品多頭;二是商品需求可以維持增長。根據上文所述,正反饋很可能變為負反饋:資金由配置多頭轉為賣出多頭,期貨帶動現貨上漲變為帶動下跌。

玉米缺口基本覆蓋

供給端,從玉米產量來看,2019年全國玉米產量約2.18億噸,2020年產量約為2.06億噸,今年產量比上年略減,但由於今年生長後期較為潮濕,新糧玉米嘔吐毒素較高,優質玉米供給按照減少10%來測算,今年優質玉米供應同比降低3000萬噸左右。

進口量增加是必然趨勢。我國玉米進口配額為720萬噸/年,目前由於國內玉米價格高,國家允許飼料企業通過中糧集團採購總量為1000萬噸的進口轉基因玉米作為飼料原料,保守估計新年度國內將進口1700萬噸,同比增加1000萬噸。後期進口存在兩大不確定:一是市場普遍預計玉米進口可能超過1700萬噸達到2400萬噸的水平;二是DDGS進口是否放鬆,中美關係階段性緩解是否會帶來DDGS進口窗口期存在不確定性。

需求端,玉米需求分為飼用需求和深加工需求。飼用需求有三大板塊:生豬消費、肉禽消費、蛋禽消費。2021年生豬存欄預計增加1億頭,增加豬料消費3000萬噸,需玉米1800萬噸增量;肉禽2021年繼續保持增長態勢,預計增幅16%,多增禽料需求600萬噸,需玉米300萬噸,生豬和肉禽多增玉米消費2100萬噸;2020年蛋禽補欄每月均低於上年,預計2021年蛋雞存欄同比下降13%,蛋禽料玉米消費下降150萬噸。飼用需求我們預計增加1950萬噸。

深加工需求方面,2020年玉米深加工消費8360萬噸,在優先滿足飼用需求的政策導向之下,預計深加工支持政策會有調整,初步預計深加工需求下降1000萬噸玉米。

玉米替代品及庫存方面,國家臨儲玉米在2020年拍賣後基本清空,國家在拋完玉米後近期開始拋售陳小麥和陳稻穀,預計小麥投放量為1000萬噸,稻穀投放量為2000萬噸。投放的稻穀和小麥可以在飼料中替代約2500萬噸玉米。

綜合來看,2021年優質玉米供給減少約3000萬噸,進口增加1000萬噸,需求增加950萬噸,替代需求2500萬噸,供需缺口基本沒有。但臨儲庫存基本沒有,後期國家可以用的調控政策主要是增加小麥稻穀拍賣以及調整進口政策。

技術面做空勝率低

圖2是連玉米指數月線,玉米指數已經突破自2005年上市以來的最高位,從月K線來看,玉米指數圖形十分強勢,目前尚未見到衰竭的跡象。

圖2為大商所玉米指數月線

圖3是連玉米指數週線,從周K線圖形態看,並未構成明顯的頂部形態,依然處於較為強勢的狀態之中。另外,從連玉米指數日K線看,處於高位振盪狀態,並無顯著見頂反轉的K線形態。

圖3為大商所玉米指數週線

總體來看,無論是日線、週線還是月線,均無明顯的見頂形態,依然處於較為強勢的狀態,玉米市場直接做空勝率不高。

從宏觀面來看,當前處於資金配置多頭帶動現貨上漲的正反饋狀態,從K線上看進入加速上漲階段,在幾週內很可能發生逆轉,從正反饋轉為資金流出並帶動現貨下跌的負反饋,屆時大宗商品整體逆轉的格局下,玉米價格很難獨善其身。

從供需基本面來看,利多因素主要有:第一,當前資金面極度寬鬆,有利於價格上漲;第二,今年玉米產量小幅減少,但由於生長後期降水過多,毒素霉變等指標普遍偏高,優質玉米供給減少;第三,國儲拍賣完畢,剩餘庫存量少。利空的因素主要有:第一,進口玉米數量保守估計同比增加1000萬噸,後期可能再增加700萬噸,並存在放鬆DDGS進口政策的可能;第二,國家開始拍賣陳小麥和陳稻穀來替代飼料玉米。但這些利空因素需要的時間都比較長,短時間內能發生的利空因素則是加速上漲的大宗商品指數見頂逆轉,由前期的正反饋式上漲變為負反饋下跌。

因此,玉米價格的下跌風險是潛在的,當前並無明確的下跌信號,基本面當前利多因素占主導地位,利空因素尚需要時間發酵,如果考慮宏觀因素,我們認為玉米繼續上漲的時間不超過2個月。

對於持有現貨的企業,基本思路是做空期貨或者期權套保。由於當前並無明確的做空信號,用期貨直接賣空套保不太合適,期權是更優的選擇。具體的套保節奏可以分為兩種方式進行(兩種節奏無所謂對錯,看風險偏好而定):

1.面對牛市,耐心等待,直到出現明確的頭部形態再一次性套保。

2.在上漲過程中逐步套保,每上漲一定點位賣空一次,當出現明顯頂部信號時加量套保。

由於當前階段不適合用期貨直接賣空,我們考慮以下期權交易法:

1.買入看跌期權(適用於判斷未來會強勢下跌);

2.買看跌期權+賣看漲期權(適用於判斷在下跌行情中上方存在較大的壓力位);

3.買平值看跌+賣虛值看漲期權+賣虛值看跌期權(適合於判斷上有頂下有底行情)。

下面我們對三種不同的期權交易法進行舉例分析:

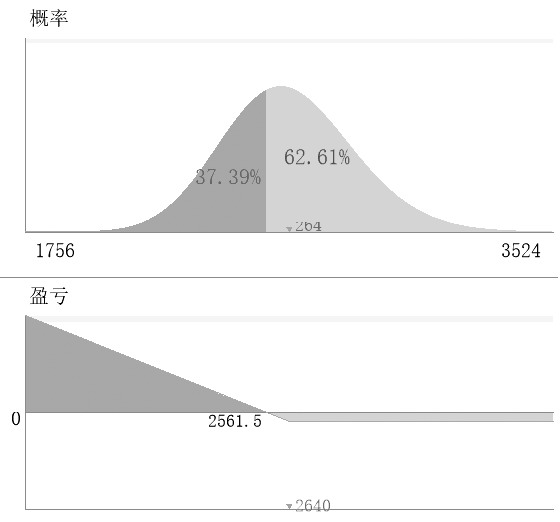

如果是判斷未來玉米會強勢下跌,選擇直接買入平值看跌期權。以玉米2105合約為例,買入期權C2105-P-2640到期損益圖以及概率分佈見圖4。每手合約付出權利金790,盈虧平衡點為2561元/噸。當價格低於2561元/噸時開始盈利。

圖4為買入C2105-P-2640看跌期權到期損益圖及概率分佈

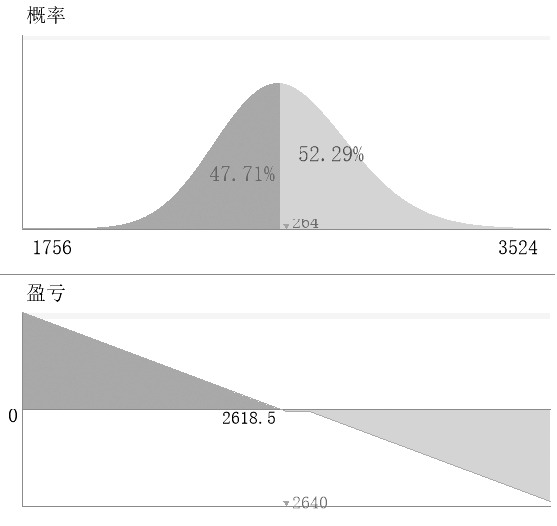

而如果判斷未來玉米價格下跌,但還可能繼續上漲,並且上方的壓力位較為明顯,可以採用交易方法二,即買入看跌期權+賣看漲期權的組合模式。以C2105合約為例,買入一份行權價為2640的平值看跌期權,同時賣出一份行權價2720的看漲期權,形成一個組合策略,方法二相比第一個交易方法的好處是降低了持倉成本,盈虧平衡點提高到2618元/噸,劣勢則是當價格上漲突破認定的壓力位時損失會加大。

圖5為買入C2105-P-2640同時賣出C2105-C-2720組合到期損益

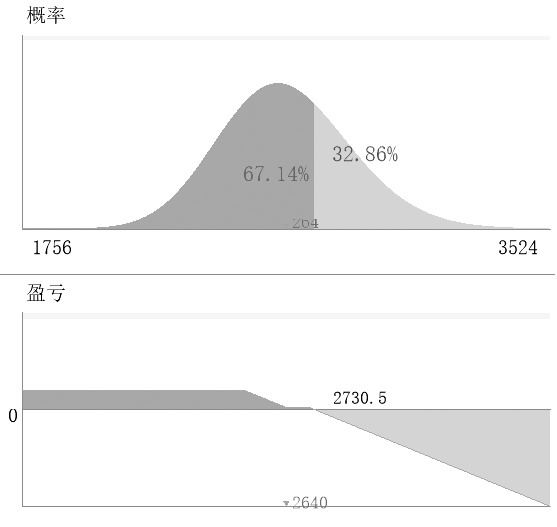

如果判斷未來價格下跌,但上有頂下有底,可以採用買平值看跌+賣虛值看漲期權+賣虛值看跌期權,還是以玉米期權為例,圖6是買入C2105-P-2640 +賣出C2105-C-2720+賣出C2105-P-2500組合到期損益圖,當價格漲破2730時開始虧損,當價格跌破2510時盈利最大,收到的權利金為35元/噸。

圖6為買入C2105-P-2640+賣出C2105-C-2720+賣出C2105-P-2500組合到期損益

(作者單位:天康生物)

沒有留言:

張貼留言