【一分鐘看圖論市】 6月FOMC按下「STOP」鈕,但升息未完待續

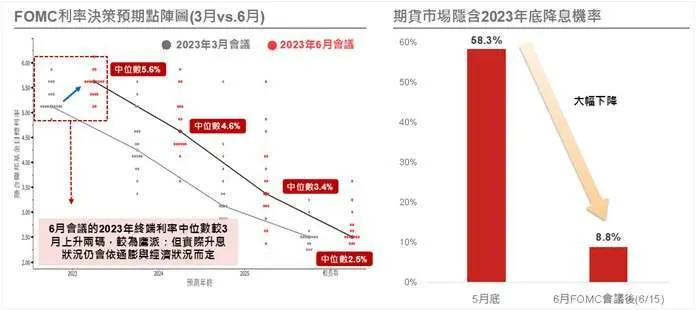

6 月 FOMC 會議維持利率不變,點陣圖預期今年終端利率由 3 月的 5.1% 上升至 5.6%(2 碼升息空間),代表至 2023 年底都不會降息;但實際的升息決策仍會依據經濟與通膨的發展而定。市場持續消化相關訊息,會議後金融市場反映不大,期貨市場顯示 2023 年底前降息預期大幅下降。

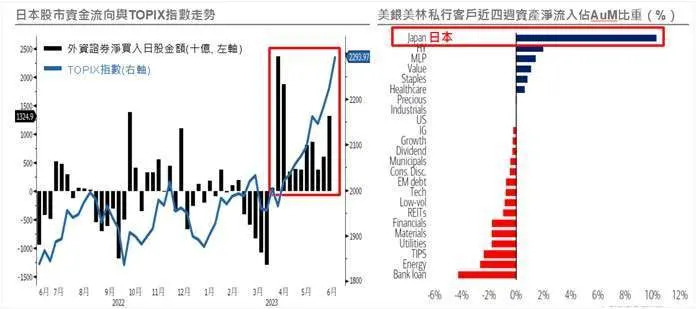

日股最強牛市,高資產客戶也瘋狂

基本面穩健與企業治理持續改善,加上股神巴菲特喊進並加碼日本五大商社,日股迎來三十年一遇的最強牛市,TOPIX 指數今年以來持續上漲趨勢,在近期更是創 33 年來新高,是典型的多頭行情。熱錢持續湧入,外資已連續 11 週買超日股。根據 EPFR 統計,上週日本基金淨流入金額達 22 億美元,為近 12 週以來最大單週淨流入,全球三大私人銀行之一的美銀美林客戶在近期也持續加緊佈局日股。

全球金融市場重點回顧 (06/10~06/16)

【成熟市場】

6 月 FOMC 如預期按兵不動,上調終端利率預估值

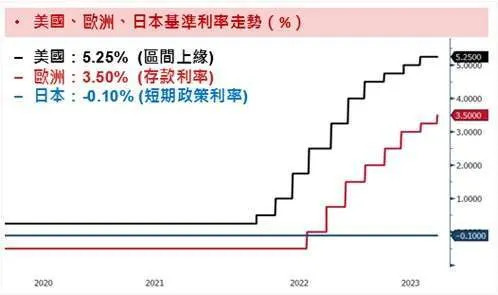

聯邦基金利率的目標區間維持在 5.00% 至 5.25%,最新點陣圖卻顯示今年終端利率上調至 5.6%,但實際的升息決策仍會依據經濟與通膨的發展而定。

美國 CPI 連 11 個月降溫,為近兩年來最小增幅

5 月消費者價格指數 (CPI) 年增率大幅下滑至 4.0%;剔除食品與能源的核心 CPI 年增率降至 5.3%。觀察細項,住房指數仍是 CPI 增幅中佔比最高的因子,其次則是二手車與卡車。

美國 PPI 意外加速下滑,續創近兩年半新低

5 月生產者物價指數(PPI)年增 1.1%,降幅超過預期的主因是汽油成本下降,凸顯供應鏈方面的通膨持續緩解;剔除食品和能源的核心 PPI 則是年增 2.8%。觀察指數細項,5 月商品 PPI 下跌 1.6%,服務業 PPI 僅上漲 0.2%,顯示商品價格出現明顯的通縮。

歐洲央行如期升息一碼,連 8 度升息

存款利率升至 3.5%,為 22 年來最高水準,會後總裁拉加德明確表示「7 月再次升息的可能性非常高,歐洲央行沒有考慮停止升息,我們尚未抵達目的地,仍有工作待完成」,通膨依舊頑強讓歐洲央行繼續緊縮貨幣政策。

日本央行繼續固守貨幣寬鬆政策

日銀一致決議維持現行超寬鬆政策不變。短期政策利率目標維持在 - 0.1%,作為長期利率指標的日本十年期公債殖利率目標保持在 0% 左右,並承諾購債無上限,與全球透過緊縮政策對抗通膨的趨勢背道而馳。

【匯率】

日銀如期按兵不動,日圓匯價應聲走軟

日銀的低利率政策,讓日圓匯價背負賣壓,日圓兌美元一週貶值 1.1%,跌至 141.82。

雖然新冠疫情於 2023 年正式邁向尾聲,然而今年仍會面臨不少經濟發展的挑戰,為了讓投資人可以準確掌握市場脈動,聰明佈局投資策略,鉅亨網將於 6 月 30 日舉辦「2023 投資人的好夥伴 展望解封新時代 」論壇,特別邀請野村投信投資長周文森、鉅亨網首席經濟學家邱志昌、野村投信國內股票投資部主管姚郁如、野村投信固定收益團隊主管謝芝朕,一同探討全球經濟趨勢,展望 2023 下半年的投資佈局!

立即免費報名: https://bit.ly/3N6KEse

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用已揭露於基金公開說明書,本公司及銷售機構均備有基金公開說明書,投資人亦可至公開資訊觀測站中查詢。

基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書 (投資人須知)。基金可能投資承銷股票,其可能風險為曝露於時間落差之風險,即繳款之後到股票掛牌上市上櫃之前的風險。債券投資風險尚包括債券發行人違約之信用風險、利率變動之風險等風險。基金可能對不同計價幣別進行一定程度之避險,投資人將承擔基金投資標的對不同計價幣別之匯率波動風險。投資人以其他非本基金計價幣別之貨幣換匯後投資本基金,須自行承擔匯率變動之風險。本基金或所投資之債券子基金,可能投資美國 Rule 144A 債券,該等債券屬私募性質,較可能發生流動性不足,財務訊息揭露不完整或因價格不透明導致波動性較大之風險,投資人須留意相關風險。本基金或所投資之債券子基金,可能投資應急可轉換債券 (CoCo Bond) 或具總損失吸收能力債券 (TLAC),當發行機構出現重大營運或破產危機時,得以契約形式或透過法定機制將債券減記面額或轉換股權,可能導致基金持有部分或全部債權減記、利息取消、債權轉換股權、修改債券條件如到期日、票息、付息日、或暫停配息等變動。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金由本金支付配息之相關資料,投資人可至本公司網站(www.nomurafunds.com.tw) 查詢。本基金配息前未先扣除應負擔之相關費用。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。野村投信為高盛(原:NN (L)) 、晉達、野村基金(愛爾蘭系列)、荷寶及駿利亨德森系列基金在台灣之總代理。【野村投信獨立經營管理】

更多鉅亨報導

沒有留言:

張貼留言